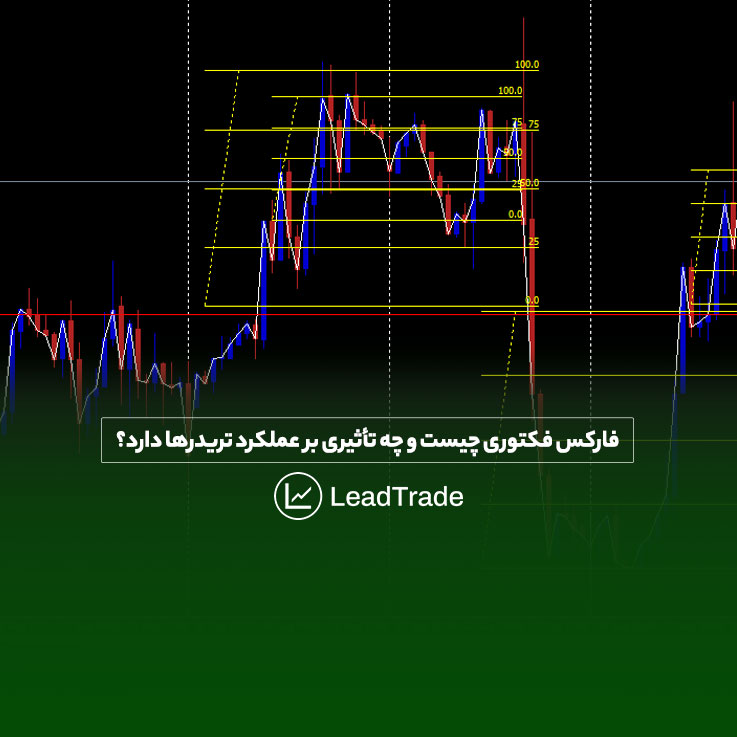

معاملهکردن در بازارهای مالی مخصوصاً در بازار فارکس یکی از فعالیتهای جذاب و پردرآمد است که بسیاری از افراد به آن علاقهمند هستند. اما معاملهکردن نیاز به داشتن دانش، مهارت و استراتژی دارد. بدون یک استراتژی معاملاتی مناسب، معاملهگر ممکن است بهجای سود، زیان ببیند و از بازار ناامید شود. استراتژی ترید یک برنامه منسجم و مشخص است که توسط یک معاملهگر برای ورود و خروج از بازارهای مالی استفاده میشود که شامل روانشناسی معاملاتی نیز هست.

استراتژی معاملاتی یک مفهوم نسبتاً جدید نیست و ریشههای آن به دوران باستان برمیگردد. اولین معاملهگرانی که از استراتژیهای معاملاتی استفاده میکردند، تاجرانی بودند که در بازارهای خاورمیانه، چین و هند کالاهای مختلف را خریدوفروش میکردند. این تاجران بر اساس تقاضا و عرضه، نوسانات قیمت، اخبار و رویدادهای سیاسی و اجتماعی، فصول و آبوهوا، سیگنالهای ورود و خروج خود را تعیین میکردند.

این استراتژیها بیشتر بر اساس تجربه، حدس و شهود بنا شده بودند و بهصورت کتبی یا کامپیوتری ثبت نمیشدند. با پیشرفت علم و تکنولوژی، استراتژیهای معاملاتی نیز تحولات بسیاری را پشت سر گذاشتند. در قرن بیستم، با ظهور نظریه بازی، نظریه احتمالات، نظریه کوانتوم، نظریه شبکههای عصبی و هوش مصنوعی، استراتژیهای معاملاتی بسیار پیچیدهتر و دقیقتر شدند.

امروزه، معاملهگران از ابزارها و روشهای متنوعی برای طراحی و اجرای استراتژی معاملاتی خود استفاده میکنند. این ابزارها و روشها شامل تحلیل فنی، تحلیل بنیادی، روانشناسی معاملاتی، مدیریت سرمایه، الگوریتمهای ریاضی، نرمافزارها و رباتهای معاملاتی هستند

تعریف استراتژی معاملاتی

استراتژی معاملاتی یک برنامه منسجم و مشخص است که توسط یک معاملهگر برای ورود و خروج از بازارهای مالی استفاده میشود. این استراتژی بر اساس تحلیل فنی، تحلیل بنیادی، روانشناسی معاملاتی و مدیریت سرمایه ساخته میشود. هدف از داشتن یک استراتژی ترید این است که معاملهگر بتواند با اطمینان و اعتمادبهنفس به بازار وارد شود و از فرصتهای سودآوری استفاده کند. این روش همچنین به معاملهگر کمک میکند تا از احساسات منفی مانند ترس، طمع و پشیمانی جلوگیری کند و بهصورت منطقی و عقلانی تصمیم بگیرد که این موضوعات در حیطه روانشناسی معاملاتی بررسی میشوند.

انواع استراتژی معاملاتی

استراتژی معاملاتی میتواند بر اساس مدتزمان، نوع بازار، نوع سیگنال و نوع معاملهگر دستهبندی شود. برخی از انواع رایج آن عبارتاند از:

استراتژی معاملاتی روزانه

این نوع استراتژی برای معاملهگرانی است که تمایل دارند در طول یک روز چندین معامله در بازارهای مالی مخصوصاً بازار فارکس انجام دهند و در پایان روز تمام موقعیتهای خود را ببندند. این استراتژی ترید نیاز به توجه و سرعت بالا دارد و از تحلیل فنی و نمودارهای کوتاهمدت برای شناسایی سیگنالهای ورود و خروج استفاده میکند.

استراتژی معاملاتی اسکالپینگ

این نوع استراتژی برای معاملهگرانی است که تمایل دارند در بازههای زمانی بسیار کوتاه مانند چند دقیقه یا حتی چند ثانیه معامله کنند و از تغییرات کوچک قیمت در بازارهای مالی سود کسب کنند. این استراتژی ترید نیاز به تجهیزات و ابزارهای پیشرفته دارد و از تحلیل فنی و نمودارهای تیک و سکندی برای شناسایی سیگنالهای ورود و خروج استفاده میکند.

انواع استراتژی معاملاتی

استراتژی معاملاتی سوئینگ

استراتژی ترید سوئینگ برای معاملهگرانی است که در بازار فارکس تمایل دارند در بازههای زمانی متوسط مانند چند روز یا چند هفته معامله کنند و از تغییرات قیمت در بازارهای متحرک سود کسب کنند. این استراتژی نیاز به صبر و تحمل دارد و از تحلیل فنی و نمودارهای روزانه و هفتگی برای شناسایی سیگنالهای ورود و خروج استفاده میکند.

استراتژی موقعیتی

این نوع استراتژی برای معاملهگرانی است که تمایل دارند در بازههای زمانی بلند مانند چند ماه یا چند سال معامله کنند و از تغییرات قیمت در بازارهای روندی سود کسب کنند. این استراتژی معاملاتی در بازار فارکس نیاز به تحقیق و تحلیل عمیق دارد و از تحلیل بنیادی و نمودارهای ماهانه و سالانه برای شناسایی سیگنالهای ورود و خروج استفاده میکند.

مراحل ساخت بهترین استراتژی معاملاتی

برای ساخت یک استراتژی معاملاتی موفق، معاملهگر باید چند مرحله را طی کند. این مراحل عبارتاند از:

تعیین هدف و سبک معاملاتی

معاملهگر باید ابتدا هدف خود را از معاملهکردن مشخص کند. این هدف میتواند افزایش درآمد، ایجاد ثروت، تأمین آینده و غیره باشد. سپس معاملهگر باید سبک معاملاتی خود را بر اساس مدتزمان، ریسکپذیری، سرمایه و زمان موردنیاز انتخاب کند. این سبک معاملاتی میتواند روزانه، اسکالپینگ، سوئینگ یا موقعیتی باشد.

انتخاب بازار و ابزار معاملاتی

معاملهگر باید بازاری را که میخواهد در آن معامله کند انتخاب کند. این بازار میتواند بازار فارکس، بازار سهام، بازار اوراق بهادار، بازار کالا و غیره باشد. هر بازاری خصوصیات و قوانین خود را دارد که معاملهگر باید با آنها آشنا باشد. سپس معاملهگر باید ابزارهای معاملاتی خود را انتخاب کند.

تعیین سیگنالهای ورود و خروج

معاملهگر باید معیارهایی را برای تشخیص زمان ورود و خروج از یک معامله تعیین کند. این معیارها میتوانند بر اساس الگوهای قیمتی، شاخصهای فنی، سطوح حمایت و مقاومت، اخبار و رویدادهای اقتصادی و غیره باشند. معاملهگر باید سیگنالهای ورود و خروج خود را بهصورت شفاف و قابلاندازهگیری تعریف کند و از سیگنالهای پیچیده و مبهم خودداری کند.

تعیین اندازه معامله و نسبت سود به زیان

معاملهگر باید مقدار سرمایهای را که میخواهد در هر معامله ریسک کند تعیین کند. این مقدار باید بر اساس میزان ریسکپذیری، هدف و تحمل ضرر معاملهگر باشد. بهعنوان قاعده کلی، معاملهگر نباید بیش از ۱ تا ۲ درصد از سرمایه خود را در هر معامله ریسک کند. همچنین معاملهگر باید نسبت سود به زیان خود را تعیین کند. این نسبت نشان میدهد که معاملهگر چقدر سود میخواهد برای چقدر زیان بکند. بهعنوان قاعده کلی، معاملهگر باید نسبت سود به زیان خود را بیش از ۱ قرار دهد. به این معنی که سود مورد انتظار بیش از زیان مجاز باشد.

آزمون و بهینهسازی استراتژی معاملاتی

معاملهگر باید استراتژی معاملاتی خود را قبل از اعمال آن در بازار واقعی آزمایش کند. این آزمون میتواند بهصورت بازگشت به عقب یا بازگشت به جلو باشد. بازگشت به عقب به معنی این است که معاملهگر استراتژی خود را بر روی دادههای گذشته از بازار اجرا کند و نتایج آن را بررسی کند. بازگشت به جلو به معنی این است که معاملهگر استراتژی خود را بر روی دادههای حاضر از بازار اجرا کند و نتایج آن را بررسی کند.

هدف از این آزمون این است که معاملهگر بتواند کارایی و پایداری استراتژی خود را ارزیابی کند و نقاط ضعف و قوت آن را شناسایی کند. سپس معاملهگر میتواند استراتژی خود را با تغییر برخی پارامترها بهینهسازی کند تا عملکرد آن را بهبود بخشد.

تأثیر خودشناسی بر طراحی استراتژی معاملاتی

تأثیر خودشناسی بر طراحی استراتژی معاملاتی

خودشناسی یکی از عوامل مهم در موفقیت معاملهگر است. خودشناسی به معنی این است که معاملهگر بتواند خصوصیات، نیازها، اهداف، تواناییها و محدودیتهای خود را بشناسد و با آنها روبرو شود. خودشناسی به معاملهگر کمک میکند تا استراتژی معاملاتی مناسب خود را طراحی کند و از استراتژیهای نامناسب خودداری کند. برخی از مزایای خودشناسی برای معاملهگر عبارتاند از:

افزایش اعتمادبهنفس و انگیزه

در روانشناسی ترید، معاملهگری که خودش را میشناسد، میتواند با اطمینان و انگیزه به معاملهکردن بپردازد. او میداند که چه چیزی را میخواهد و چه چیزی را میتواند بکند. او از تواناییها و استعدادهای خود، آگاه است و از آنها برای رسیدن به هدف خود استفاده میکند. او همچنین از محدودیتها و ضعفهای خود، آگاه است و سعی میکند آنها را بهبود بخشد یا از آنها جلوگیری کند.

کاهش احساسات منفی و استرس

معاملهگری که خودش را میشناسد، میتواند از احساسات منفی مانند ترس، طمع، پشیمانی، خشم و غیره که میتوانند تصمیمگیری را تحتتأثیر قرار دهند، کنترل کند. او میداند که چه چیزی را میپذیرد و چه چیزی را رد میکند. او میداند که چه زمانی باید وارد یا خارج از یک معامله شود و چه زمانی باید صبر یا عجله کند. او همچنین میداند که چه مقدار ریسک را میتواند تحمل کند و چه مقدار سود را میخواهد.

افزایش یادگیری و تکامل

معاملهگری که خودش را میشناسد، میتواند از تجربههای خود و دیگران یاد بگیرد و استراتژی معاملاتی خود را بهروزرسانی و تکامل بخشد. او میداند که چه چیزی را باید حفظ کند و چه چیزی را باید تغییر دهد. او میداند که چه چیزی را باید بیاموزد و چه چیزی را باید فراموش کند. او همچنین میداند که چه چیزی را باید از دیگران بپذیرد و چه چیزی را باید از دیگران رد کند.

تفاوت سیستم معاملاتی و استراتژی معاملاتی

سیستم معاملاتی یک مجموعه از قوانین و الگوریتمهایی است که برای اجرای استراتژی ترید استفاده میشود. سیستم معاملاتی میتواند بهصورت دستی یا خودکار باشد. در سیستم معاملاتی دستی، معاملهگر خودش تصمیم میگیرد که کی و چگونه معامله کند. در سیستم معاملاتی خودکار، یک نرمافزار یا ربات بهجای معاملهگر تصمیم میگیرد که کی و چگونه معامله کند.

تفاوت سیستم معاملاتی و استراتژی معاملاتی

استراتژی معاملاتی یک ایده یا فلسفه است که برای تعیین سبک و هدف معاملهگر استفاده میشود. این استراتژی میتواند بر اساس تحلیل فنی، تحلیل بنیادی، روانشناسی معاملاتی و مدیریت سرمایه ساخته شود. یک سیستم معاملاتی خوب باید بتواند استراتژی ترید را بهدرستی پیادهسازی کند و یک استراتژی ترید خوب باید بتواند توسط یک سیستم معاملاتی اجرا شود.

نتیجهگیری

استراتژی معاملاتی یک برنامه منسجم و مشخص است که توسط یک معاملهگر برای ورود و خروج از بازارهای مالی استفاده میشود. این استراتژی بر اساس تحلیل فنی، تحلیل بنیادی، روانشناسی معاملاتی و مدیریت سرمایه ساخته میشود. این استراتژی میتواند بر اساس مدتزمان، نوع بازار، نوع سیگنال و نوع معاملهگر دستهبندی شود. برای ساخت موفق آن، معاملهگر باید چند مرحله را طی کند.

این مراحل عبارتاند از تعیین هدف و سبک معاملاتی، انتخاب بازار و ابزار معاملاتی، تعیین سیگنالهای ورود و خروج، تعیین اندازه معامله و نسبت سود به زیان، آزمون و بهینهسازی استراتژیهای معاملاتی. خودشناسی یکی از عوامل مهم در موفقیت معاملهگر است. خودشناسی به معاملهگر کمک میکند تا استراتژی ترید مناسب خود را طراحی کند و از استراتژیهای نامناسب خودداری کند.

استاد فارکس

نام: استاد فارکس زمینه تخصصی: معاملات فارکس، تحلیل تکنیکال و فاندامنتال، مدیریت سرمایه سابقه: سابقه بیش از 10 سال فعالیت در بازارهای مالی معامله گر حرفه ای فارکس با سابقه اثبات شده نویسنده و مدرس برجسته در زمینه معاملات فارکس ارائه دهنده دوره های آموزشی حضوری و آنلاین نویسنده مقالات و کتاب های متعدد در زمینه معاملات فارکس سخنران در کنفرانس ها و رویدادهای مختلف مالی ارائه دهنده مشاوره های تخصصی به معامله گران فردی و سازمانی افتخارات: دریافت چندین جایزه و تقدیرنامه برای فعالیت های آموزشی و پژوهشی عضویت در انجمن های معتبر بین المللی معاملات انتخاب به عنوان یکی از 5 معامله گر برتر ایران شرح حال: استاد فارکس، با سابقه بیش از 10 سال فعالیت در بازارهای مالی، به عنوان یکی از معامله گران برجسته فارکس در ایران شناخته شده است. وی در طول فعالیت حرفه ای خود، تجربیات ارزشمندی در زمینه معاملات فارکس، تحلیل تکنیکال و فاندامنتال، مدیریت سرمایه کسب کرده است. استاد فارکس، این تجربیات را از طریق دوره های آموزشی حضوری و آنلاین، مقالات، کتاب ها و سخنرانی ها به دیگران منتقل می کند. وی به عنوان مدرسی توانمند و با انگیزه شناخته شده است و با صبر و حوصله و با استفاده از روش های آموزشی نوین، مفاهیم پیچیده معاملات فارکس را به طور ساده و قابل فهم به مخاطبان خود ارائه می دهد. استاد فارکس همچنین به عنوان نویسنده ای برجسته در زمینه معاملات فارکس شناخته شده است و تاکنون چندین مقاله و کتاب در این زمینه نوشته است که مورد استقبال زیادی از سوی معامله گران قرار گرفته است. وی به طور فعال در انجمن های معتبر بین المللی معاملات عضویت دارد و در کنفرانس ها و رویدادهای مختلف مالی به عنوان سخنران حضور دارد. استاد فارکس همچنین مشاوره های تخصصی به معامله گران فردی و سازمانی ارائه می دهد. استاد فارکس الهام بخش بسیاری از افراد است که علاقه مند به یادگیری معاملات فارکس و کسب موفقیت در این بازار هستند. وی با تعهد و پشتکار خود ثابت کرده است که با تلاش و ممارست می توان به اهداف خود دست یافت.